Seleccione su idioma

Base de datos

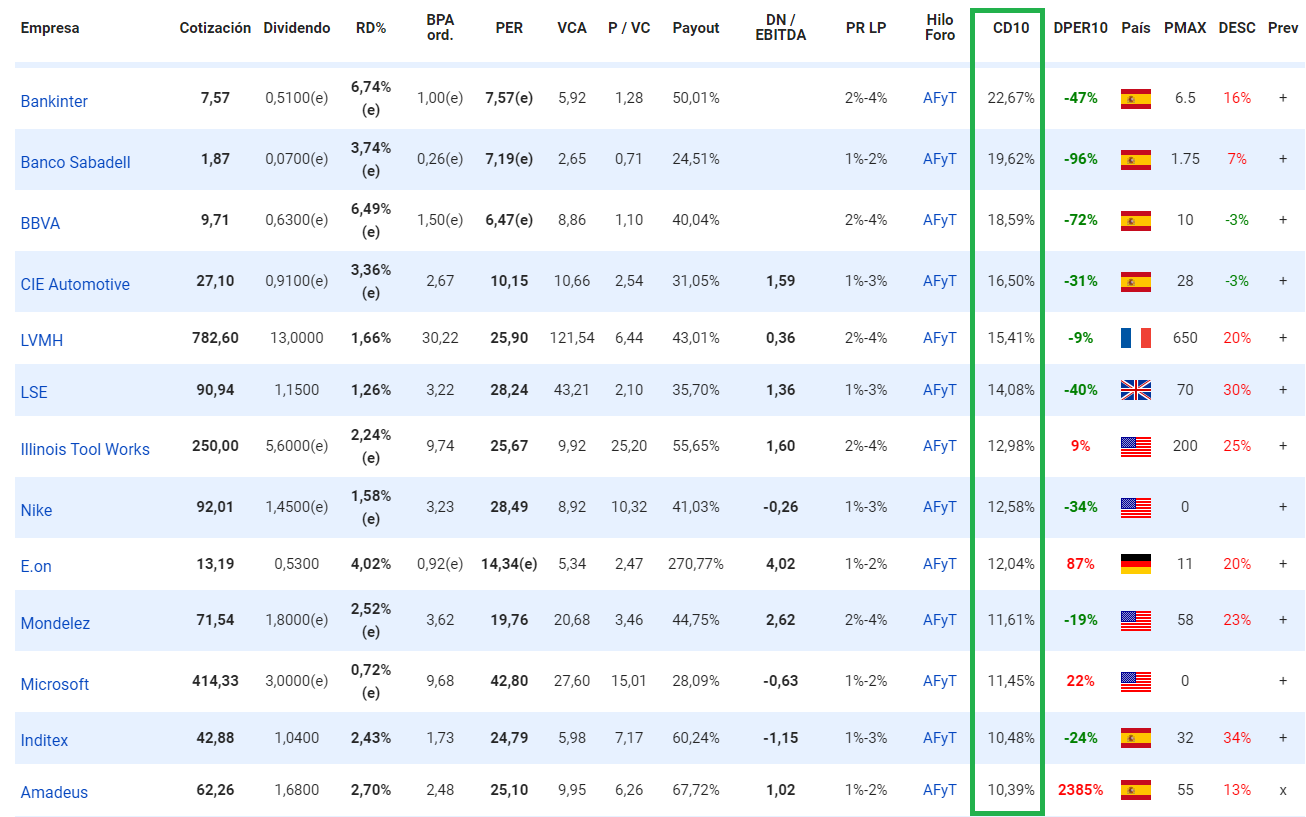

Esta es la base de datos que yo uso para tomar mis decisiones de compra para invertir a largo plazo por dividendos.

En ella tengo alrededor de 100 empresas de España, resto de Europa y EEUU, que considero muy adecuadas para esta estrategia de inversión.

Puedes acceder a ella en IndependenciaFinanciera.club

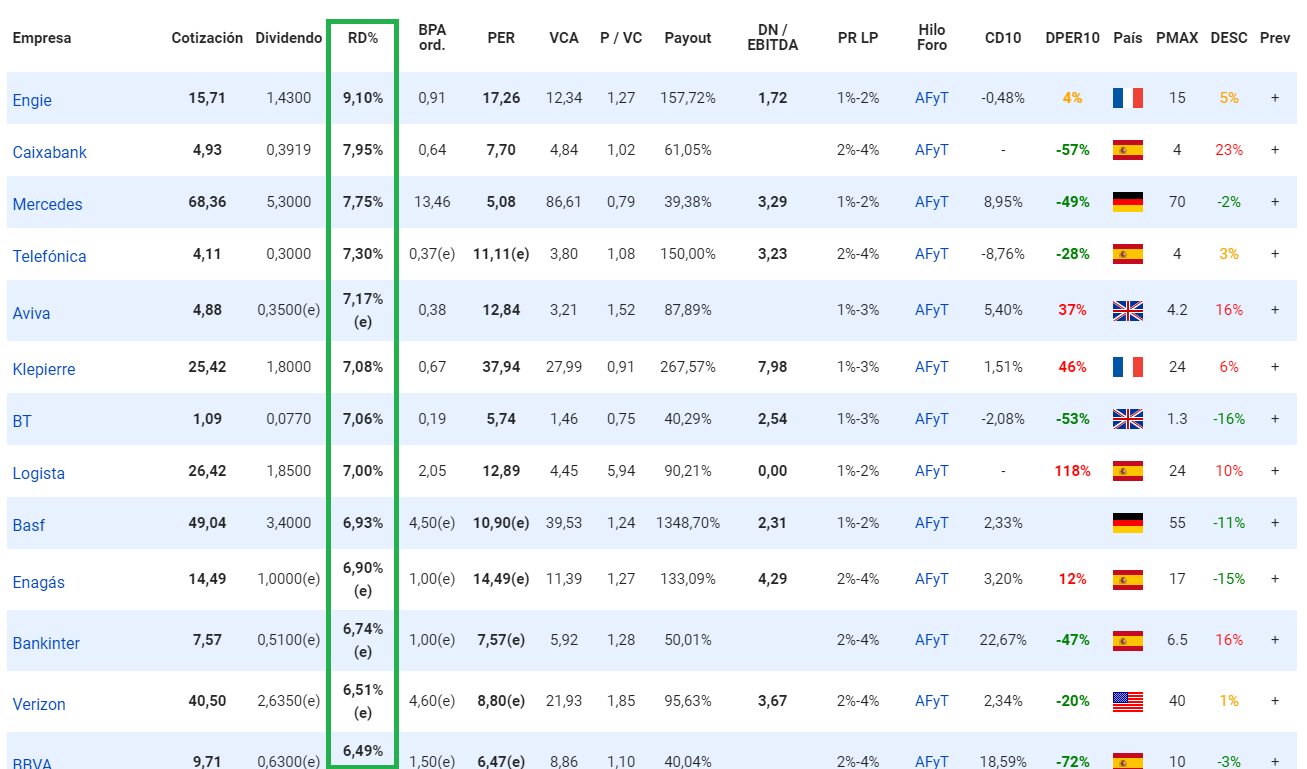

Los datos están continuamente actualizados. Tienes cosas como el precio máximo al que yo compraría cada empresa en cada momento, y puedes ordenar las empresas para ver cuáles son las que tienen la rentabilidad por dividendo más alta en este momento:

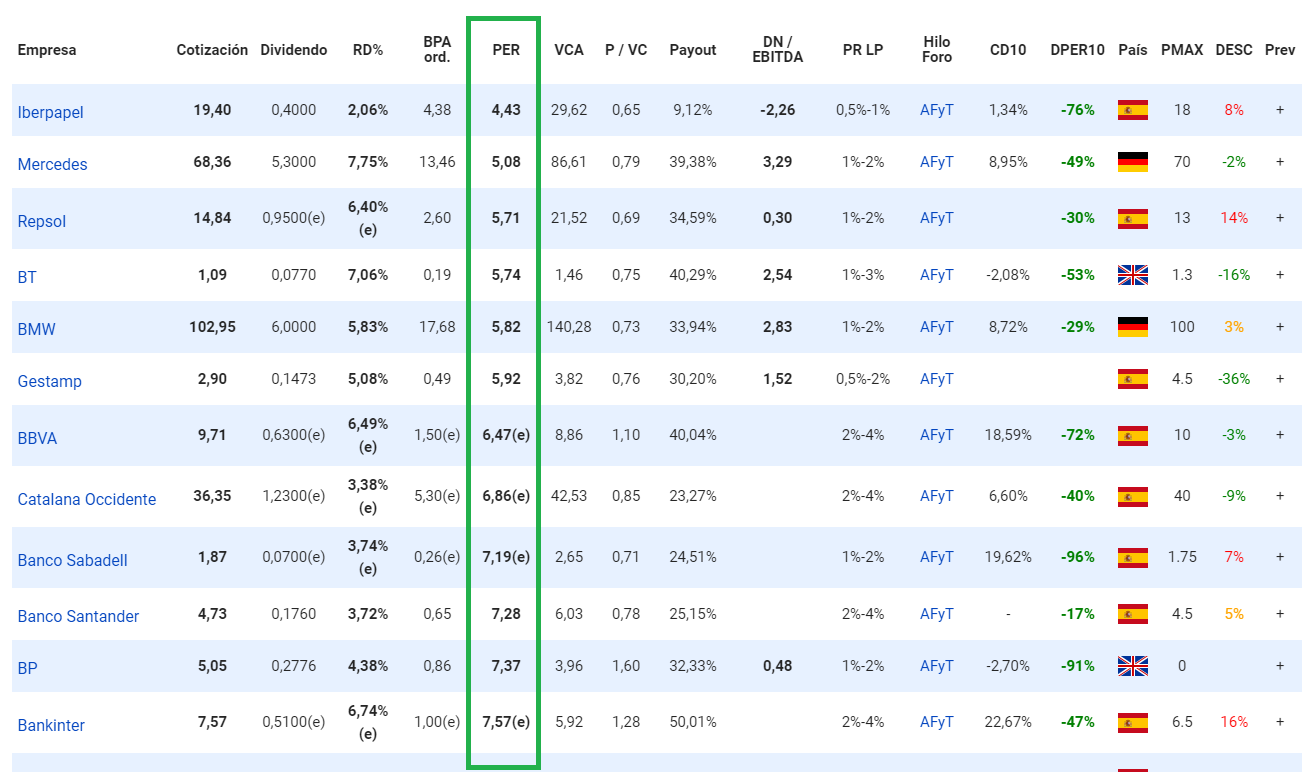

O las que tienen en este momento el PER más bajo:

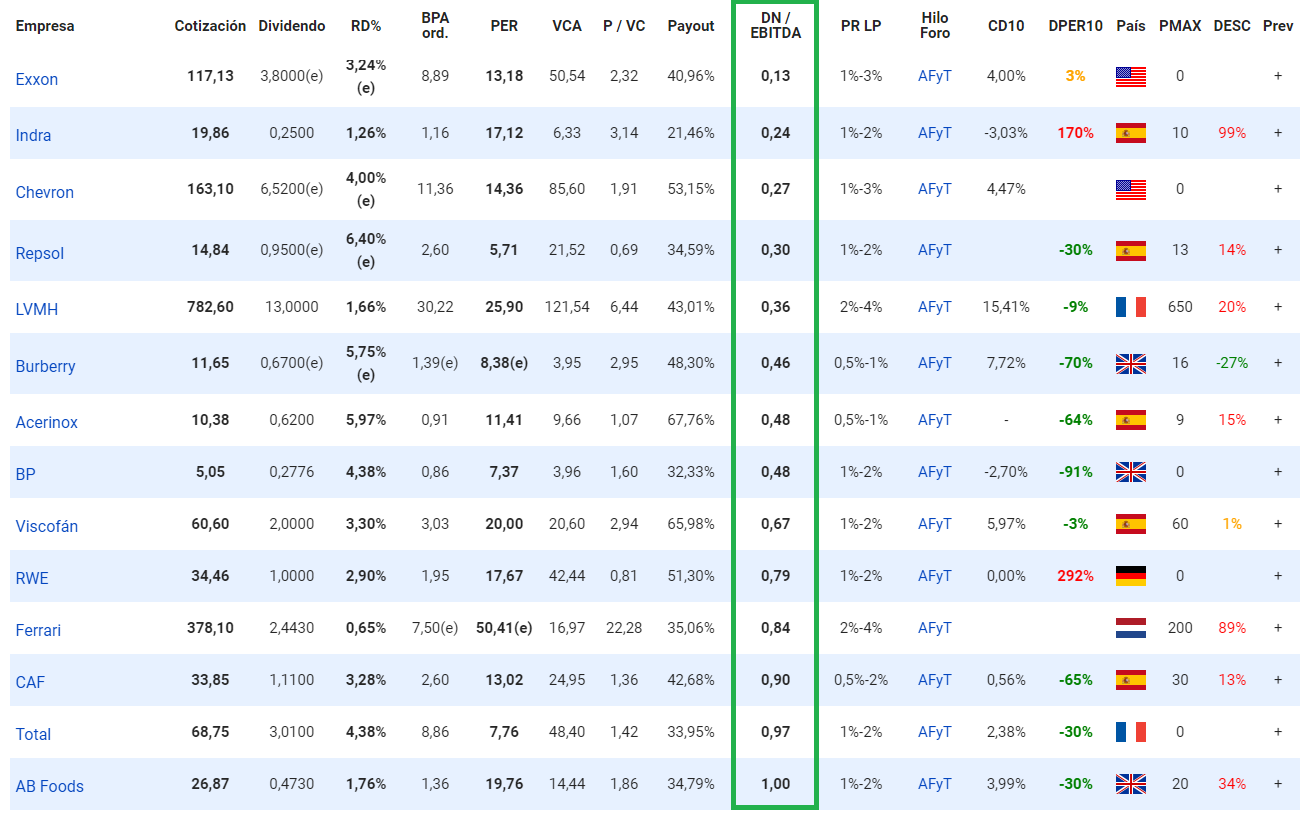

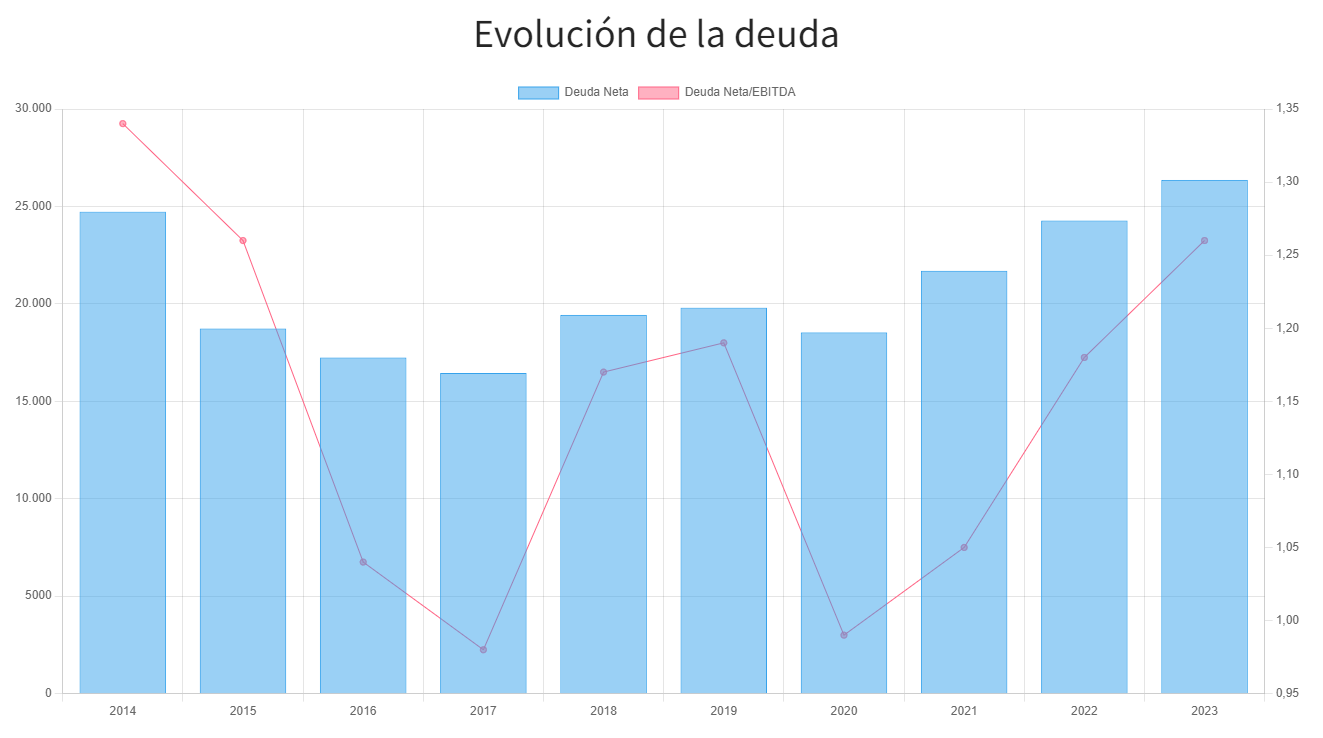

O las que tienen menos deuda:

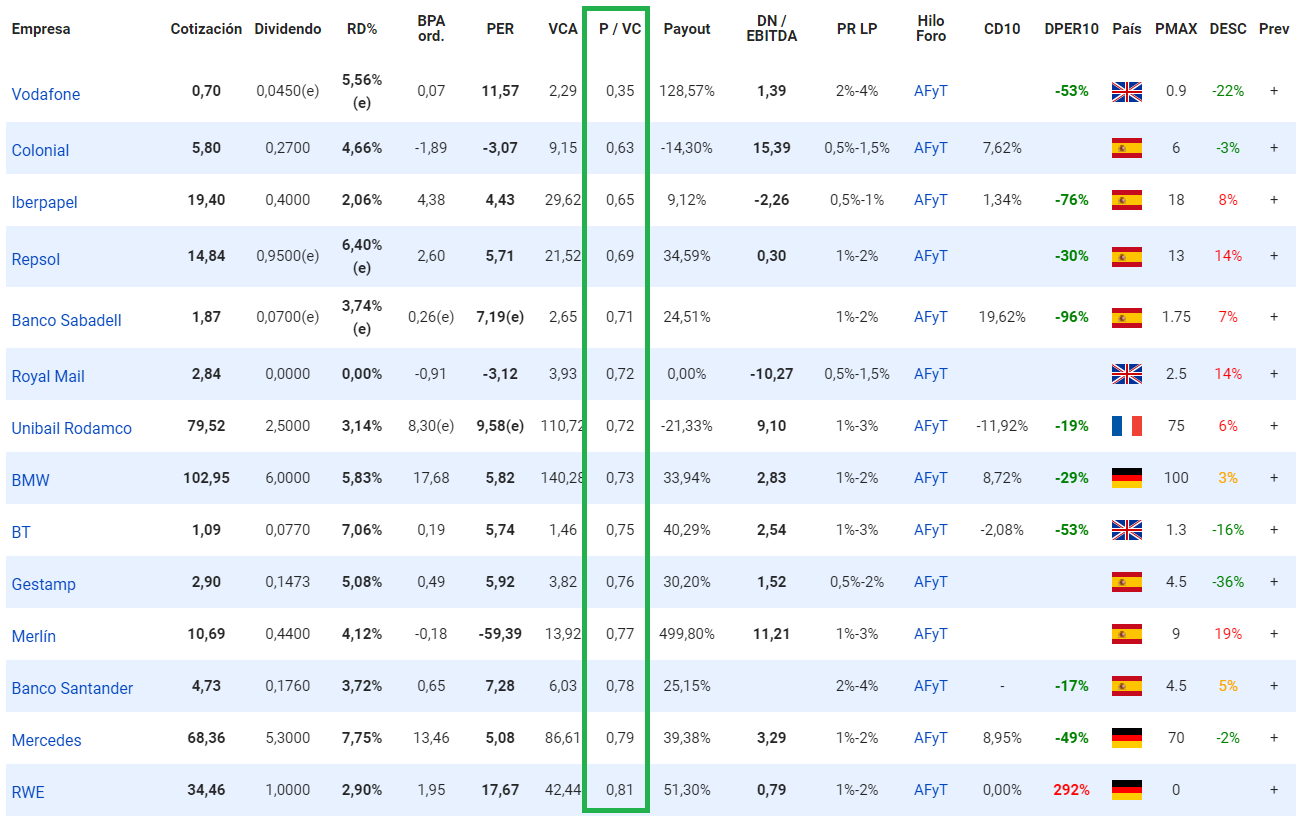

O las que cotizan con un Precio / Valor contable más bajo:

También puedes ordenarlas para ver cuáles son las que más han aumentado su dividendo al año en los últimos 10 años:

U ordenarlas por el payout, y otros criterios.

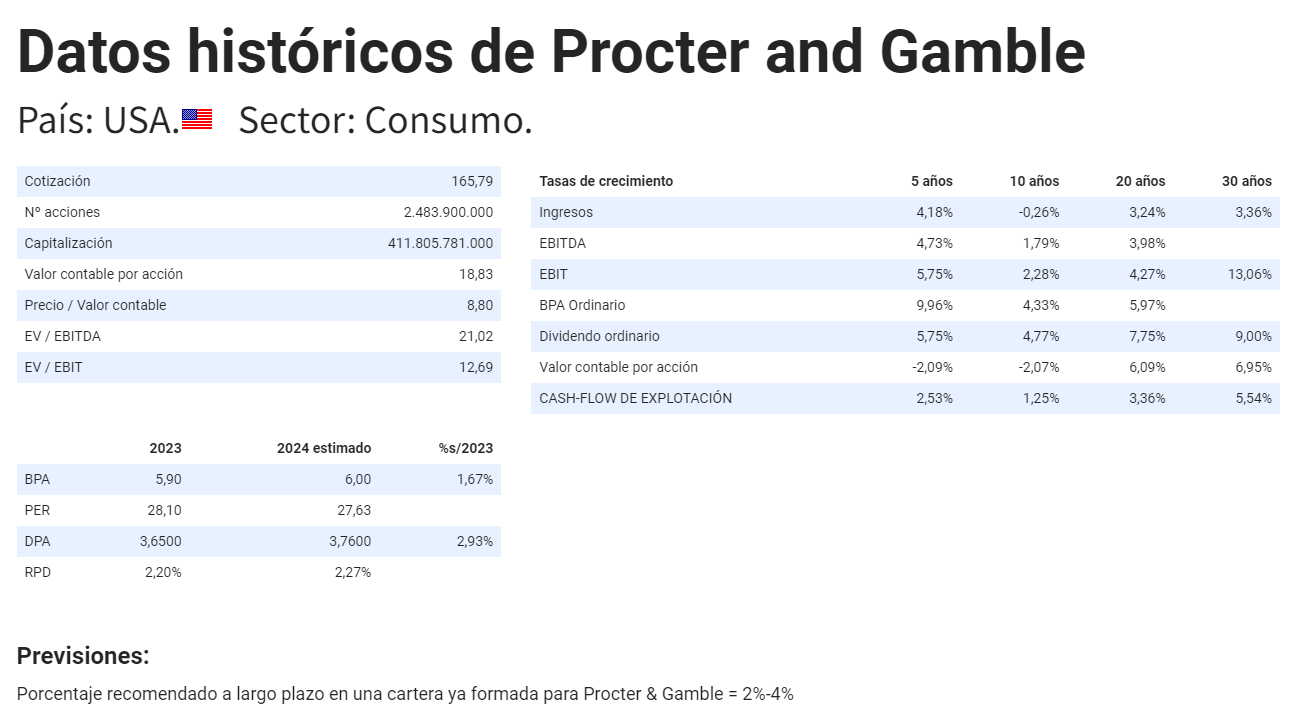

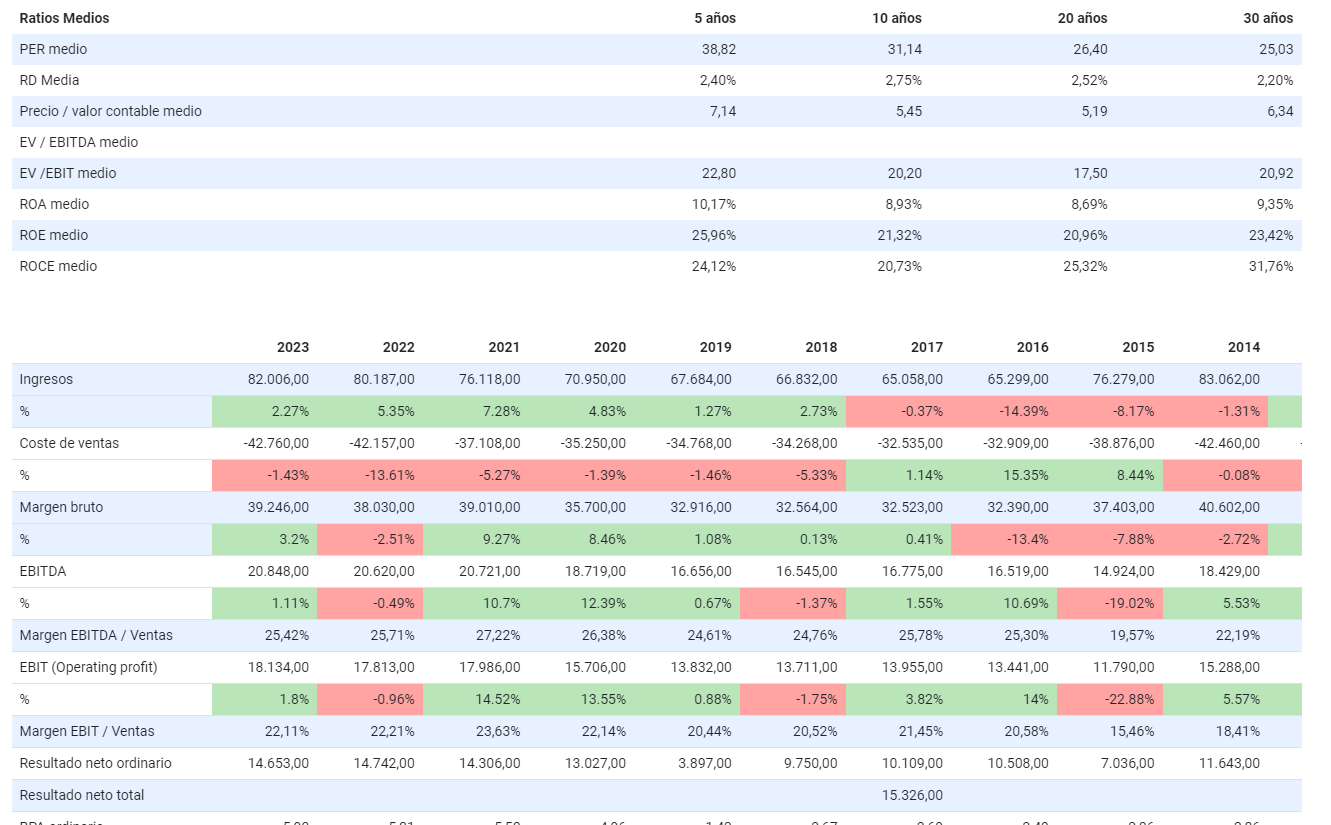

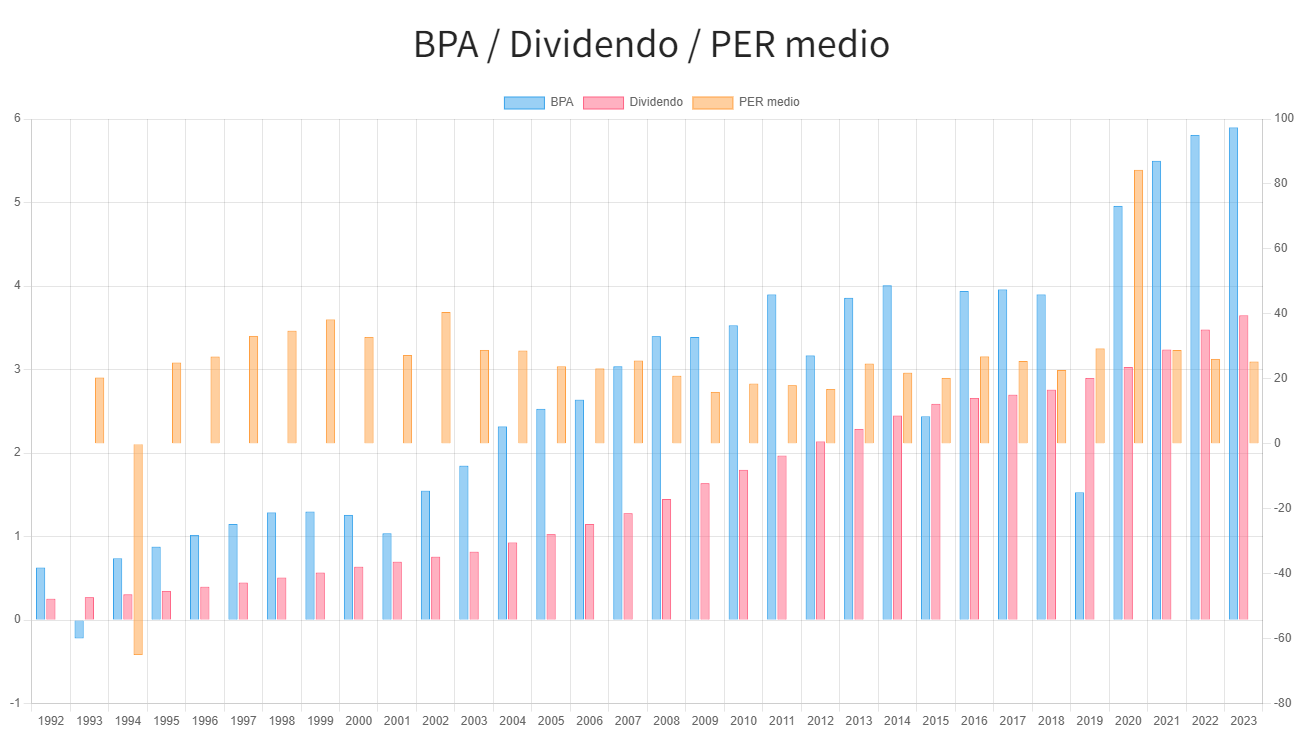

Al pinchar en el detalle de cada empresa podrás sus datos históricos (Dividendo, deuda, ingresos, EBITDA, Valor contable, PER al que han cotizado cada año, etc) de las últimas décadas. También puedes ver el crecimiento de sus principales cifras en los últimos 5, 10, 20 y 30 años, las estimaciones de BPA y dividendo para el año en curso, sus previsiones, etc.

Norwegian bokmål (Norway)

Norwegian bokmål (Norway)  Polski (PL)

Polski (PL)  Danish (Danmark)

Danish (Danmark)  Finnish (Finland)

Finnish (Finland)  Svenska (Sweden)

Svenska (Sweden)  Nederlands (nl-NL)

Nederlands (nl-NL)  Português (Portugal)

Português (Portugal)  Français (France)

Français (France)  Deutsch (Deutschland)

Deutsch (Deutschland)  Español (ES)

Español (ES)  English (UK)

English (UK)